Kim jesteśmy, jak inwestujemy,

co nas wyróżnia

CZYTAJ >>>

Komentarz inwestycyjny Caspar TFI: lipiec 2024

Treść niniejszego komentarza ma wyłącznie cel marketingowy, nie stanowi umowy ani nie jest dokumentem informacyjnym wymaganym na mocy przepisów prawa, nie zawiera informacji wystarczających do podjęcia decyzji inwestycyjnej

Przegląd rynku:

Rotacja dała siłę mniejszym spółkom

Po wzrostowej pierwszej połowie lipca dla głównych indeksów rynku amerykańskiego S&P i Nasdaq nie było śladu w jego drugiej połowie. Po osiągnięciu szczytowych wycen indeksów nastąpiła rotacja z zatłoczonego sektora mega-tech / AI, który doprowadził indeksy Nasdaq i S&P 500 do rekordowych poziomów. W drugiej połowie miesiąca, postępująca wyprzedaż największych spółek dała jednak siłę mniejszym spółkom.

Odpływający kapitał z liderów tegorocznych wzrostów zasilał spółki o mniejszej kapitalizacji, które do tej pory nie były w łasce inwestorów. Natomiast lipiec był dla indeksów Russell 2000 i Russell Microcap najlepszym miesiącem w tym roku. Paliwa do rotacji dodała obniżająca się inflacja, słabsze dane z rynku pracy oraz wzrost oczekiwań na kilka obniżek stóp procentowych przez Fed w tym roku (https://www.nasdaq.com/articles/july-2024-review-and-outlook).

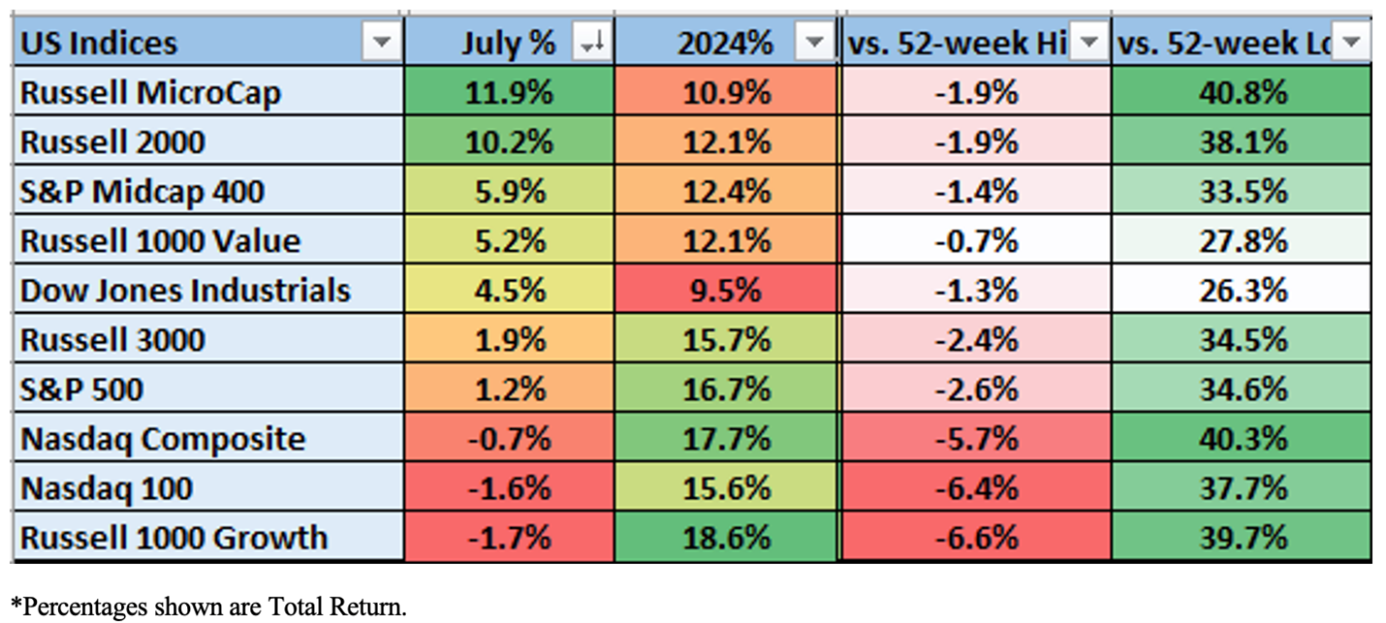

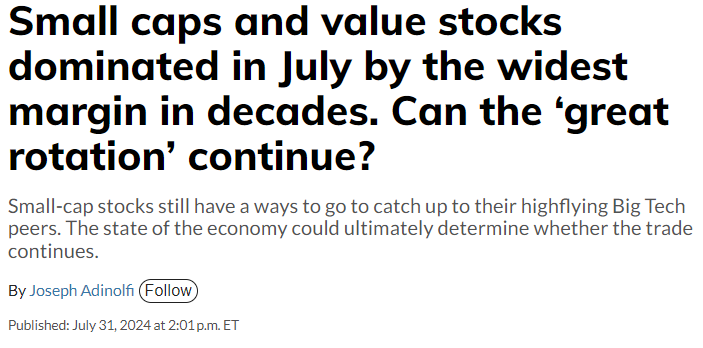

Rysunek 1 Źródło: https://www.nasdaq.com/articles/july-2024-review-and-outlook.

Wzrosty były napędzane optymizmem inwestorów, którzy przewidują, że obniżki stóp procentowych pobudzą szerszy wzrost gospodarczy, przynosząc korzyści mniejszym spółkom. Indeks Nasdaq-100, który reprezentuje sektor technologiczny, stracił w lipcu 1,5%, podczas gdy indeksy Russell 2000 i Russell Microcap zyskały odpowiednio 10,2% i 11,9%.

Globalne cięcia stóp procentowych

Analitycy zastanawiają się, czy amerykańska Rezerwa Federalna nie zwlekała zbyt długo z rozpoczęciem obniżania stóp procentowych, aby uchronić gospodarkę przed recesją. Komitet Otwartego Rynku (FOMC) utrzymał stopy procentowe na niezmienionym poziomie podczas dwudniowego posiedzenia, które zakończyło się 31 lipca, ale zasygnalizował, że rozważy obniżenie stóp podczas kolejnego posiedzenia we wrześniu, jeśli ceny będą nadal rosły wolniej. Stopa funduszy federalnych pozostała w przedziale docelowym od 5,25% do 5,50%, najwyższym poziomie od dziesięcioleci. Rezerwa Federalna nie zmieniła stopy referencyjnej od lipca 2023 r. w nadziei, że inflacja wyhamuje, podczas gdy gospodarka nadal będzie rosła. To tak zwane miękkie lądowanie działa, przynajmniej do tej pory (https://www.nytimes.com/live/2024/07/31/business/fed-meeting-interest-rates).

Rysunek 2 Źródło: https://www.reuters.com/markets/rates-bonds/major-central-banks-rate-cuts-gather-pace-2024-08-01/.

Jednak globalny cykl obniżek stóp procentowych nabiera rozpędu, połowa banków centralnych rynków rozwiniętych zaczęła luzować politykę, a Rezerwa Federalna USA szykuje się do działania we wrześniu.

Inwestorzy obserwują również Bank Japonii, który idzie w drugą stronę po tym, jak w środę podniósł stopy procentowe do najwyższego poziomu od 15 lat. Niemniej oczy będą teraz zwrócone na wrześniowe posiedzenie Fed, które może skutkować pierwszą obniżką stóp od wiosny 2020 r. Fed będzie tymczasem uważnie monitorować kluczowe raporty ekonomiczne, w tym te skupiające się na inflacji i rynku pracy, przed swoim posiedzeniem, aby ustalić, czy obniżka stóp jest właściwa. Mimo wszystko, konsensus rynkowy zakłada wrześniową obniżkę.

Lipcowa słabość na rynku surowców

Sektor surowcowy zakończył lipiec spadkiem o 4%, przy czym złoto stanowiło znaczący wyjątek w obliczu rosnących oczekiwań co do obniżek stóp procentowych. Sektor energii i metale przemysłowe spadały z powodu obaw o wzrost gospodarczy w Chinach i utraty apetytu na ryzyko, ponieważ główne indeksy notowały spadki w drugiej połowie lipca. Ogólnie patrząc, indeks Bloomberg Commodity Total Return zakończył ostatni miesiąc spadkiem o 4%, co jest największym miesięcznym spadkiem od maja ubiegłego roku (https://assets.bbhub.io/professional/sites/27/BCOM.pdf).

Od początku roku indeks, notuje się ze wzrostem o 1%, przy czym wzrosty zawdzięcza głównie metalom szlachetnym (+18%). Ponadto, premia za ryzyko geopolityczne powróciła na rynek ropy naftowej, a także do złota w odpowiedzi na wzrost obaw o stabilność na Bliskim Wschodzie, po tym jak Hamas ogłosił, że Izrael zabił ich przywódcę politycznego, który przebywał z wizytą w Iranie. Wraz z rosnącym napięciem pomiędzy Izraelem a Hezbollahem w Libanie, rynek jest ponownie zmuszony skupić się na prawdopodobnym ryzyku rozlania się trwającego miesiąc konfliktu na inne części Bliskiego Wschodu, co ostatecznie może spowodować zakłócenia w dostawach energii na pewien czas.

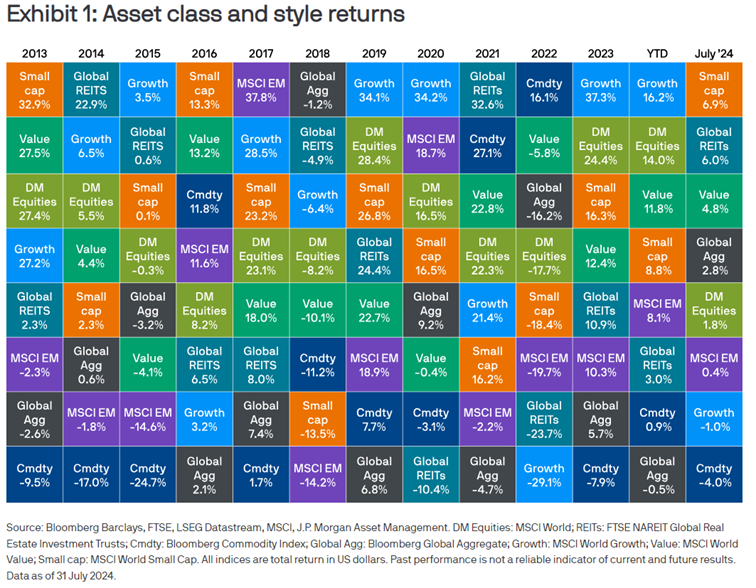

Rysunek 3 Źródło: https://am.jpmorgan.com/gb/en/asset-management/per/insights/market-insights/market-updates/monthly-market-review/.

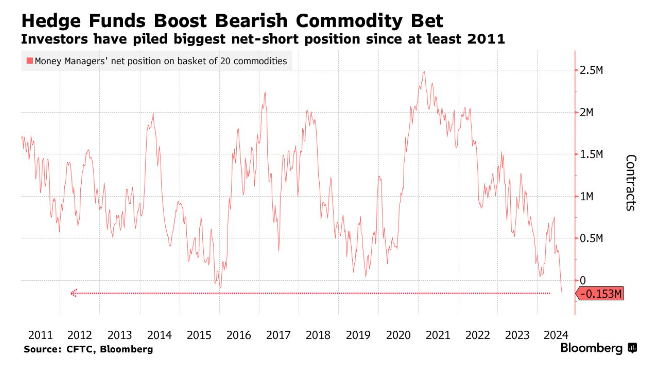

Dodatkowo ostatnie dane pokazują skrajnie pesymistyczny obraz pozycjonowania się funduszy hedgingowych na rynku surowców, które panicznie zmniejszyły swoje zaangażowanie.

Rysunek 4 Źródło: https://x.com/Barchart.

Obawy o głębsze spowolnienie gospodarcze widać na szerokim rynku surowców od notowań ropy naftowej po metale przemysłowe i zboża. Natomiast fundusze hedgingowe są najbardziej pesymistyczne w kwestii cen surowców od co najmniej 13 lat.

Fundusze inwestycyjne Caspar TFI

Caspar Akcji Światowych Liderów

Fundusz pierwszy miesiąc po zmianie polityki inwestycyjnej (od 1 lipca 2024 roku) zanotował spadek o 3,00% przy wyniku benchmarku +0,17%. W funduszu przeważają spółki z rynku amerykańskiego, a w ujęciu sektorowym znaczna część spółek jest z branży technologii informatycznych. Akcje spółek z indeksu 500 największych spółek zyskały w lipcu, ale na rynku doszło do rotacji sektorowej. Inwestorzy wycofali się ze spółek wzrostowych, liderów tegorocznych wzrostów i zamiast tego faworyzowali spółki o niższej wycenie.

Rysunek 5 Źródło: https://www.marketwatch.com/story/small-caps-and-value-stocks-dominated-in-july-by-the-widest-margin-in-decades-can-the-great-rotation-continue-3c31e7cf?mod=mw_quote_news.

Skutki rotacji dotknęły także spółki portfelowe w funduszu. W lipcu traciły takie pozycje jak Amazon, ASML, AMD, Booking.com, a także te reprezentujące sektor surowcowy. Wśród sektorów zyskujących na rotacji były m.in. sektor opieki zdrowotnej (spółka Thermo Fisher Scientific), sektor finansowy (MasterCard) czy sektor nieruchomościowy. Fundusz zabezpiecza ryzyko kursowe, zatem zmiany kursów walut nie miały istotnego wpływu na zmianę wycen jednostek uczestnictwa funduszu.

Caspar Globalny

Fundusz w lipcu zyskał 1,88% i ten wynik był lepszy od benchmarku o 1,71 punktu procentowego. Na przestrzeni miesiąca złoty nieznacznie się umocnił względem dolara amerykańskiego negatywnie kontrybuując do wyniku funduszu. Przeważenie funduszu w spółki z sektora energetycznego w lipcu nie wpłynęło najlepiej na wynik funduszu. Surowce energetyczne spadały w lipcu mimo wyraźnego wzrostu napięcia na Bliskim Wschodzie. Patrząc w dłuższym horyzoncie zarówno ropa WTI, jak i Brent pozostają w miejscu, handlując się w trendzie bocznym przez ostatnie dwa lata. Zakres zmian cen wydaje się dobrze ugruntowany i pozostaje w zakresie, który w przypadku ropy Brent wynosi od 75 do 95 USD.

Podczas ostatniej korekty uważa się, że ruch spadkowy mógł być wywołany zamykaniem długich pozycji przez fundusze hedgingowe, niż z rzeczywistym pogorszeniem się sytuacji na rynku energii. Natomiast drugi sektor, najliczniej reprezentowany w funduszu związany z ochroną zdrowia i biotechnologią, może uznać lipiec za udany. Największa pozycja Viking Therapeutics zyskała w lipcu ponad 10% po opublikowaniu raportu za drugi kwartał.

Rysunek 6 Źródło: https://ir.vikingtherapeutics.com/2024-07-24-Viking-Therapeutics-Reports-Second-Quarter-2024-Financial-Results-and-Provides-Corporate-Update.

Spółki sektora związanego z ochroną zdrowia pozytywnie wpłynęły na wynik funduszu w lipcu ponieważ były beneficjentami rotacji sektorowej z dużych do mniejszych spółek, a także rosnących oczekiwań co do zbliżających się obniżek stóp procentowych.

Caspar Stabilny

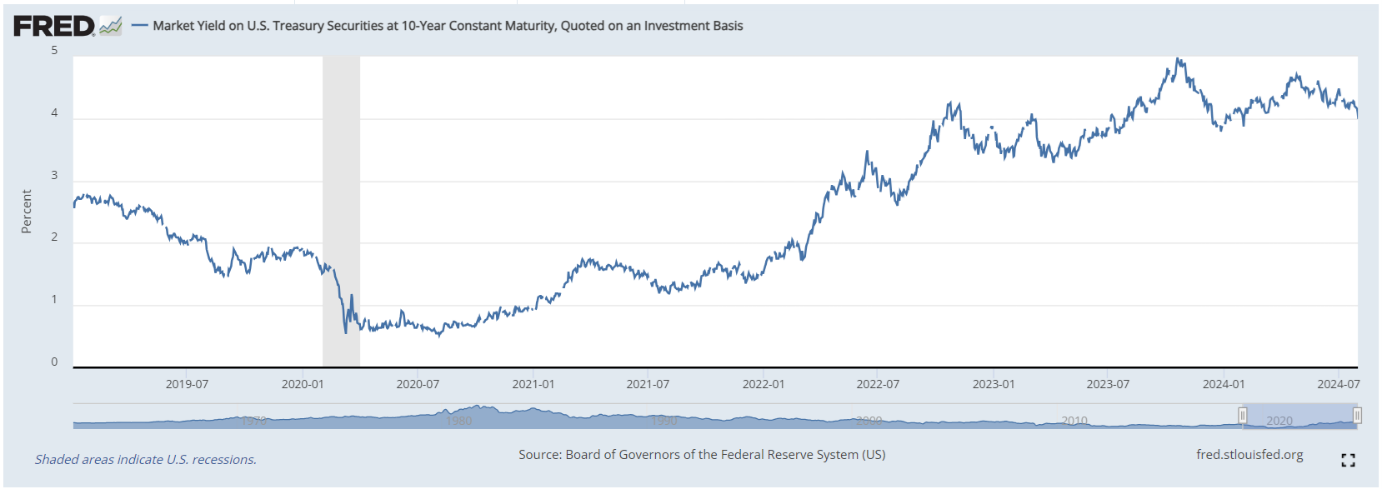

Na koniec miesiąca fundusz stracił 0,07%. Benchmark w tym okresie wzrósł o 0,62%. Ekspozycja portfela na rynek obligacji bardzo dobrze sobie poradziła w lipcu, szczególnie w jego końcówce. Rentowność 10-letnich amerykańskich obligacji skarbowych jeszcze w kwietniu osiągnęła poziom 4,70%, lecz w lipcu spadła poniżej 4,20%. Spadające rentowności na rynku obligacji długoterminowych odzwierciedlają malejące obawy inwestorów dotyczące inflacji, gdyż Fed jednocześnie próbuje znaleźć złoty środek, obniżając inflację bez spowalniania gospodarki do tego stopnia, by wywołać recesję.

Rysunek 7 Źródło: https://fred.stlouisfed.org/series/DGS10.

Jednak inwestorzy mogą się spodziewać, że rentowności będą się wahać w umiarkowanym zakresie, przynajmniej w krótkim okresie, ponieważ rynki oceniają dane ekonomiczne i potencjalny czas obniżek stóp procentowych przez Fed. Obecne oczekiwania rynkowe są takie, że Fed prawie na pewno zainicjuje obniżki stóp procentowych na posiedzeniu FOMC we wrześniu 2024 r. W ślad za spadkiem rentowności amerykańskich papierów obniżyły się rentowności polskich papierów skarbowych pozytywnie wpływając na miesięczny wynik funduszu. W części akcyjnej akcje z sektora energii wpisywały się w ogólny trend na rynku surowców negatywnie wpływając na wyniki funduszu w poprzednim miesiącu. Natomiast spółki z pozostałych sektorów mimo, że zachowywały się lepiej, ogólnie nie zdołały wygenerować dodatniego wyniku z części akcyjnej. Dodatkowo, negatywnie wpłynęło na wycenę funduszu umiarkowane umocnienie się polskiego złotego.

Caspar Obligacji

Poprzedni miesiąc fundusz obligacji zakończył z wynikiem +0,81%. Benchmark w tym czasie zyskał 1,50%. Fundusz w tym roku wygenerował stopę zwrotu na poziomie +3,78. Rentowności polskich papierów skarbowych przez znaczną część miesiąca zachowywały się stabilnie, by mocno obniżyć się na koniec lipca. Ruch ten wpisywał się w globalny trend spadku rentowności na najważniejszych rynkach obligacji.

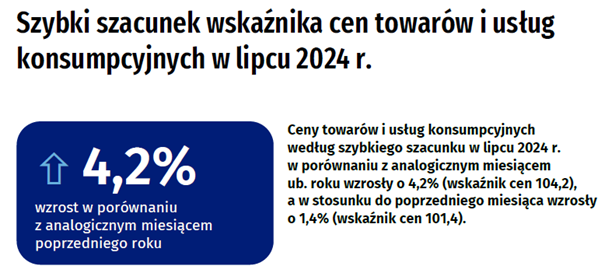

Rysunek 8 Źródło: stat.gov.pl/download/…/szybki_szacunek_wskaznika_cen_towarow_i_uslug_konsumpcyjnych_w_lipcu_2024_r.pdf.

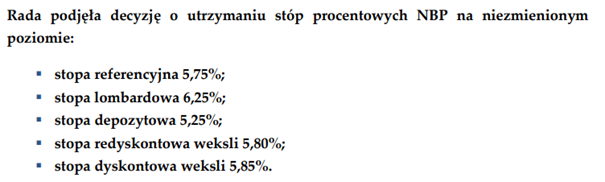

Z końcem lipca poznaliśmy też szybki odczyt inflacji. Inflacja w lipcu wyniosła w Polsce 4,2 proc. rok do roku, podał Główny Urząd Statystyczny. Większość analityków spodziewała się istotnej zmiany w odczytach inflacji, oczekując wpływu braku tarcz osłonowych. To duża zmiana, bo przed miesiącem wartość wskaźnika wyniosła 2,6 proc. Natomiast stopa procentowa pozostaje bez zmian po raz kolejny w lipcowych spotkaniu RPP.

Rysunek 9 Źródło: https://nbp.pl/wp-content/uploads/2024/07/Komunikat-RPP-lipiec-2024.pdf.

Podobne wpisy:

Nota Prawna – Niniejszy dokument został sporządzony przez Caspar Towarzystwo Funduszy Inwestycyjnych S.A

Przedstawione powyżej informacje stanowią informację reklamową, mają charakter informacyjny i nie są ofertą w rozumieniu ustawy z dnia 23 kwietnia 1964 r. – Kodeksu Cywilnego. Zawarte w niniejszym dokumencie informacje nie stanowią usługi doradztwa finansowego, prawnego i podatkowego oraz nie należy ich traktować jako rekomendacji dotyczących instrumentów finansowy.

Caspar TFI informuje, że z każdą inwestycją wiąże się ryzyko. Fundusze nie gwarantują realizacji założonego celu inwestycyjnego, ani uzyskania określonego wyniku inwestycyjnego.

Prezentowane wyniki funduszu inwestycyjnego zarządzanego przez Caspar TFI są oparte o dane historyczne i nie stanowią gwarancji osiągnięcia identycznych wyników w przyszłości. Publikowane wyniki poszczególnych subfunduszy dotyczą okresu od 1 do 30 dnia kwietnia 2024 r.

Należy liczyć się z możliwością częściowej utraty wpłaconych środków. Indywidualna stopa zwrotu uczestnika nie jest tożsama z wynikiem inwestycyjnym funduszu i jest uzależniona od dnia zbycia i odkupienia jednostek uczestnictwa oraz od poziomu pobranych opłat.

Opodatkowanie dochodów z inwestycji w fundusze zależy od indywidualnej sytuacji każdego uczestnika i może ulec zmianie w przyszłości.

Korzyściom wynikającym z inwestowania środków w jednostki uczestnictwa towarzyszą również ryzyka, takie jak: ryzyko nieosiągnięcia oczekiwanego zwrotu z inwestycji, wystąpienia okoliczności, na które uczestnik funduszu nie ma wpływu np. zmiany polityki inwestycyjnej czy połączenia lub likwidacji subfunduszu, a także ryzyko związane ze zmianami regulacji prawnych.

Wśród ryzyk związanych z inwestowaniem należy zwrócić szczególną uwagę na ryzyka dotyczące polityki inwestycyjnej, w tym: rynkowe, walutowe, stóp procentowych, kredytowe, koncentracji, jak również rozliczenia oraz płynności lokat. Wszystkie subfundusze wchodzące w skład Caspar Parasolowy FIO cechują się dużą zmiennością ze względu na skład portfela inwestycyjnego. Żaden z subfunduszy nie odzwierciedla składu indeksu papierów wartościowych.

Subfundusze Caspar Stabilny, Caspar Globalny oraz Caspar Obligacji mogą lokować większość aktywów w inne kategorie lokat niż papiery wartościowe lub instrumenty rynku pieniężnego, tj. w tytuły uczestnictwa lub instrumenty dłużne.

Caspar TFI pobiera opłaty dystrybucyjne za nabycie jednostek uczestnictwa subfunduszy Caspar Parasolowy FIO, za zamiany pomiędzy nimi, a także za zarządzanie nimi. Wysokość poszczególnych opłat wskazana jest w Tabeli Opłat oraz ogłoszeniach o ewentualnych promocjach w opłatach.

TAGI: ctfi,