Informacja reklamowa. Autorem komentarza jest Andrzej Miszczuk. Członek Zarządu w Caspar TFI SA, gdzie nadzoruje podejmowanie decyzji inwestycyjnych dotyczących portfeli inwestycyjnych funduszy zarządzanych przez Caspar Towarzystwo Funduszy Inwestycyjnych S.A.

Podczas wakacji problemy polityki i gospodarki światowej nie zniknęły, nawet nie zmniejszyły się. Wojna w Ukrainie trwa. Rosja przerywa dostawy gazu do Europy, a G-7 ustanawia limit cen na ropę importowaną z Rosji, aby zmniejszyć rosyjskie dochody służące do finansowania wojny. Sankcje gospodarcze wobec Rosji mają nieznaczny wpływ na jej sytuację finansową, skoro ceny energii tak urosły, że Rosja zarabia na eksporcie ropy i gazu więcej niż w ubiegłym roku. USA dozbrajają Tajwan i pracują nad założeniem bazy na księżycu. Handel bronią kwitnie, rosną też wydatki nieproduktywne. Inflacja nie spada, rośnie, ale w wolniejszym tempie. Tylko niektóre kraje mają niską inflację lub jej nominalny spadek, ale trend inflacyjny nie znika i jego końca jeszcze nie widać. Spółki i ludność dopasowują się do zjawiska inflacji, skoro to nie jest już zjawisko tymczasowe, które szybko zniknie. Zmieniają się preferencje konsumentów, szczególnie gdy ich realna siła nabywcza spada.

Pierwsze, w pełni wolne wakacje i podróże po okresie ograniczeń covidowych pokazały na przykładzie lotnisk i linii lotniczych jak niełatwo dopasować podaż do gwałtownego wzrostu popytu. Ceny niezawodnie grają rolę stabilizatora. Wyraźnie widzieliśmy to na przykładzie cen frachtu, teraz widzimy to na przykładzie cen energii. Podobne procesy zachodzą na giełdzie, w cenach giełdowych widać dopasowywanie podaży i popytu na określone aktywa. Wzrost rentowności na długu, do poziomu dalekiego od inflacji, ale gwarantującego stały dochód i zachowanie nominalnego kapitału przyciągnął nowych inwestorów. Kapitał finansowy przechodzi na stronę długu, aby zredukować zmienność wartości aktywów, nawet jeśli one tracą na wartości realnej. To inflacja staje się dzisiaj benchmarkiem wyznaczającym poziom zysków kapitałowych potrzebnych do ochrony kapitału przed stratami. Wracamy do pierwszego, zasadniczego celu inwestora, to czas na ochronę kapitału, według wartości nominalnej i realnej. Jakie aktywa mogą spełnić oczekiwaną rolę? Odpowiedź jest różna w zależności od horyzontu inwestycyjnego. W dłuższym okresie, przy początkowo wysokiej zmienności, to akcje będą miały lepsze wyniki. Krótkoterminowo i bardziej intuicyjnie to dług krótkoterminowy wydaje się bezpieczniejszy i bardziej atrakcyjny.

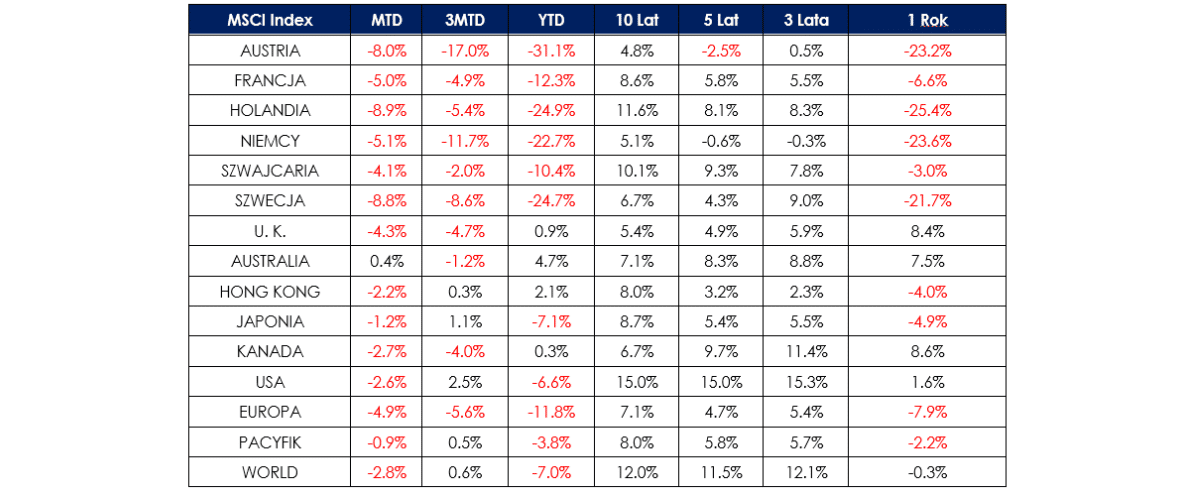

Spójrzmy na wyniki rynkowe w sierpniu. Wyniki rynków rozwiniętych według indeksu MSCI World (w euro, cena z dywidendą netto) w sierpniu straciły 2,8%. Ostatnie trzy miesiące to zarobek tylko 0,6%, a w tym roku strata wynosi 7%. Wyniki mierzone w dolarach US są nadal gorsze, ponieważ dolar umacnia się w stosunku do innych walut. W sierpniu MSCI World (USD) dał stratę 4,2%, a w tym roku stratę 17,8%. A oto wybór niektórych wyników dla krajów rozwiniętych w euro: (3-10 lat podane są roczne stopy zwrotu)

Rynki Rozwinięte Standard (NET) na 31.08.2022 r.

Źródło: MSCI.

Po lipcowym odbiciu sierpień przyniósł straty i nie oszczędził nikogo. Zmienność znów rośnie, a najwięcej traci Europa. Stopniowo odkrywamy rozmiar uzależnienia Starego Kontynentu od surowców z Rosji i konsekwencje są trudne do uniknięcia. Poziom inflacji zniechęca inwestorów, poszukujemy bezpiecznych i atrakcyjnych miejsc, ale jak wybrać kryteria doboru? Widać, że kraje surowcowe radzą sobie lepiej.

Kraje rozwijające się według MSCI EM (w euro, cena z dywidendą netto) po dobrym lipcu zyskały także w sierpniu 1,8%, a w dolarach USA zysk wyniósł 0,4%. W tym roku EM tracą 6,7% w euro i 17,5% w USD. Europa EM jest w tym roku słaba, ale Turcja nadal zyskuje, 24,4% w sierpniu i 38% w tym roku. To spadek rentowności długu tureckiego sprzyja takim wzrostom. Kraje azjatyckie nie są tak wyeksponowane na problemy energetyczne i surowcowe jak Europa i widać to po cenach giełdowych indeksów. Indie, sprzyjające Rosji i korzystające z jej surowców urosły w sierpniu 5,6% i 9,1% w tym roku. Chiny wracają powoli do pozytywnych wyników. Giełda Tajwanu nie osłabła w sierpniu mimo agresywności Chin, wsparcie USA jest tu kluczowe. Korea pozostaje słaba i traci w tym roku 17,2%, najwięcej z wymienionych krajów. Kluczem do sukcesu w tym roku pozostają surowce. Kraje naftowe i surowcowe korzystają na wzrostach cen i ich giełdy dają dobre wyniki. Na przykład Arabia Saudyjska, Brazylia i Chile. Mocny dolar nie miał dużego wpływu na wyniki EM. Ich waluty dobrze się trzymają. Oto więcej danych:

Rynki Rozwijające Standard (NET) na 31.08.2022

Źródło: MSCI.

Popatrzmy teraz na wyniki sektorowe MSCI:

MSCI Sektory Standard (NET) na 31.08.2022

Źródło: MSCI.

Dwa sektory wyróżniały się w sierpniu: energia i usługi użyteczności publicznej, głównie spółki sprzedające energię. Trzeci sektor to spółki konsumpcji bieżącej. Ten sektor jest dzisiaj w trójce najlepszych sektorów ostatnich dwunastu miesięcy, a zainteresowanie nim znaczenie wzrosło wraz z inflacją.

Inwestorzy dostrzegli możliwość dalszego wzrostu gospodarczego, wolniejszego, ale jednak dalszego wzrostu. Pomogły w tym także dane z rynków rozwijających się.

Energia jest nośnym tematem już od jesieni 2020 roku, gdy cena ropy wyraźnie się odbiła z covidowych nizin. Wojna wywołana przez Rosję tylko dodała ognia do podwyżek cen energii. Ciekawe, że ucichły dyskusje o odnawialnych źródłach energii. Okazało się, że nie jesteśmy jeszcze w stanie zabezpieczyć funkcjonowania gospodarki z tego źródła. Pułapka energetyczna jest widoczna szczególnie w Europie. Ale wyższe ceny energii powinny wyzwolić dodatkową podaż. Nie dziwi więc stabilizacja a nawet spadek cen ropy. Podobnie może być z ceną węgla, ale spadek cen gazu będzie trudniejszy do osiągniecia ze względu na ograniczenia transportowe. Energia pozostanie tematem giełdowym na dłuższy czas. ESG i zrównoważony wzrost dokładają się do transformacji energetycznej niezbędnej do ochrony środowiska, efektywności produkcji i kosztów życia. Tak więc energia nie zniknie szybko jako ważny temat inwestycji giełdowych, energia odnawialna lub energia z paliw kopalnianych.

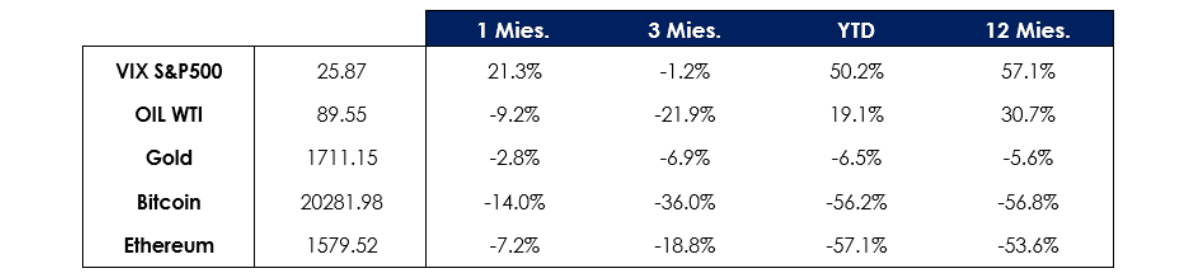

Cena ropy naftowej (WTI) spada od czerwcowego szczytu do 89,5 dolarów i straciła w sierpniu 9,2%. Wzrost ceny ropy w tym roku wynosi już tylko 19%, a w ciągu dwunastu miesięcy tylko 30,7%. Także cena złota spadła w sierpniu, tym razem o 2,8%, co oznacza spadek o 6,5% od początku roku. Złoto na koniec sierpnia kosztowało 1711 dolarów. Poniżej mamy więcej informacji o zmianach kursów walut, cen ropy, złota i krypto walut:

Źródło: MSCI.

Wskaźnik VIX, czyli wskaźnik zmienności rynkowej wraca w wyższe strefy. Wyraźnie widać niepokój na rynku i towarzyszy temu rosnąca zmienność. Bitcoin i inne kryptowaluty tracą w sierpniu. Ich strata w tym roku to ponad 50%.

W obliczu niepewności dolar ponownie pnie się w górę. Indeks dolara wzrósł o 2,7% w sierpniu i 13,7% w tym roku. Wyraźne wzmocnienie mamy w tym roku do euro, funta i złotówki, ale najbardziej dolar wzmocnił się do jena. To jest ponad 20% straty jena do dolara od początku roku. Złotówka w sierpniu traci do dolara 1,4%, ale lekko zyskuje do euro, funta i franka. W tym roku złotówka traci tylko 3% do euro i jej kurs wynosi 4,72.

Źródło: MSCI.

Sierpień nie był dobrym miesiącem także dla długu. W Chinach mamy stabilne rentowności i ten rynek jest dość atrakcyjny, ale w krajach europejskich rosną rentowności do nowych historycznych poziomów. Turcja nabrała wiatru w żagle i tutaj rentowności spadają bardzo mocno, tak jak poprzednio rosły.

Źródło: MSCI.

Wyniki sierpniowe są lekkim zaskoczeniem dla części inwestorów, którzy spodziewali się kontynuacji wzrostów po stabilizacji cen długu, dobrych wynikach kwartalnych ze spółek i pewnej stabilizacji danych o inflacji. Ale włącza się osłabienie popytu na ryzykowne aktywa. Dług skarbowy jest postrzegany jako bezpieczniejsze miejsce i dobra przystań na obecny zamęt. Rentowności dłużne wzrosły, ale pozostają daleko za poziomem inflacji. Czy można spodziewać się wzrostów, które wyrównają rentowności długu z bieżącą inflacją? Gdyby to miało nastąpić w miarę szybko byłby to szok dla gospodarki i wszystkich dłużników. Z tego względu banki centralne zadbają o utrzymanie równowagi i udzielą pomocy w miarę ich możliwości – aż do pojawienia się nadziei na spadek inflacji i powrót do normalnego wzrostu gospodarczego. Ciekawym przykładem jest teraz Turcja, gdzie szalała wysoka inflacja i dramatycznie wzrosły rentowności dłużne. Ten proces został właśnie wyhamowany i rentowności wracają na swój normalny poziom. Być może inne kraje też będą musiały przejść tą drogę.

Przy tak zmiennych rynkach giełdowych i niepewnej sytuacji gospodarczej tym bardziej szukamy liderów, którzy umiejętnie generują dobre wyniki inwestycyjne i mają umiejętność znajdowania dobrych pomysłów. Warto robić to z myślą o inwestowaniu długoterminowym, jest ono mniej kosztowne i daje zazwyczaj dobre wyniki. Ale warto też śledzić i brać pod uwagę wyniki krótkoterminowe, bo mogą być one ważną wskazówką przy wyborze rynków i konkretnych rozwiązań inwestycyjnych. Analizy.pl wskazały, że w sierpniu br. najlepsze rezultaty dały inwestycje w akcje rynków globalnych – ranking tego profesjonalnego portalu zwraca uwagę inwestorów, że w minionym miesiącu najwyższą stopę zwrotu wypracowały fundusze Investor Turcja, Ipopema Ekologii i Innowacji FIZ oraz Caspar Globalny.

Caspar Globalny już wielokrotnie był na takim miejscu, ale sierpniowe wyróżnienie jest wyjątkowe, bo fundusz akcji globalnych znalazł się na czołowej pozycji w miesiącu złych wyników giełdowych, kiedy najłatwiej było wyróżnić się funduszom typu short. Ten fakt podkreśla jak ważny jest wybór spółek i antycypowanie ich rozwoju po dokonaniu solidnej analizy fundamentalnej. Do tego potrzebna jest także wiedza na temat różnych branż przemysłowych czy usługowych i dobra ocena tematów inwestycyjnych. Bottom up i top down, to podejście od dołu (wybór spółki) i z góry (alokacja w odpowiedniej branży) razem sprzężone daje doskonałe wyniki. Tym lepsze, jeżeli autor portfela (zarządzający) potrafi stosować metody analityczne i umiejętnie wyciągać wnioski.

Podobne wpisy:

Nota Prawna – Niniejszy dokument został sporządzony przez Caspar Towarzystwo Funduszy Inwestycyjnych S.A.

Przedstawione powyżej informacje stanowią informację reklamową, mają charakter informacyjny i nie są ofertą w rozumieniu ustawy z dnia 23 kwietnia 1964 r. – Kodeksu Cywilnego. Zawarte w niniejszym dokumencie informacje nie stanowią usługi doradztwa finansowego, prawnego i podatkowego oraz nie należy ich traktować jako rekomendacji dotyczących instrumentów finansowych. Caspar TFI informuje, że z każdą inwestycją wiąże się ryzyko. Fundusze nie gwarantują realizacji założonego celu inwestycyjnego, ani uzyskania określonego wyniku inwestycyjnego.

Prezentowane wyniki funduszu inwestycyjnego zarządzanego przez Caspar TFI są oparte o dane historyczne i nie stanowią gwarancji osiągnięcia identycznych wyników w przyszłości. Należy liczyć się z możliwością częściowej utraty wpłaconych środków. Indywidualna stopa zwrotu uczestnika nie jest tożsama z wynikiem inwestycyjnym funduszu i jest uzależniona od dnia zbycia i odkupienia jednostek uczestnictwa oraz od poziomu pobranych opłat. Opodatkowanie dochodów z inwestycji w fundusze zależy od indywidualnej sytuacji każdego uczestnika i może ulec zmianie w przyszłości.

Korzyściom wynikającym z inwestowania środków w jednostki uczestnictwa towarzyszą również ryzyka, takie jak: ryzyko nieosiągnięcia oczekiwanego zwrotu z inwestycji, wystąpienia okoliczności, na które uczestnik funduszu nie ma wpływu np. zmiany polityki inwestycyjnej czy połączenia lub likwidacji subfunduszu, a także ryzyko związane ze zmianami regulacji prawnych. Wśród ryzyk związanych z inwestowaniem należy zwrócić szczególną uwagę na ryzyka dotyczące polityki inwestycyjnej, w tym: rynkowe, walutowe, stóp procentowych, kredytowe, koncentracji, jak również rozliczenia oraz płynności lokat. Wszystkie subfundusze wchodzące w skład Caspar Parasolowy FIO cechują się dużą zmiennością ze względu na skład portfela inwestycyjnego. Żaden z subfunduszy nie odzwierciedla składu indeksu papierów wartościowych.

Subfundusze Caspar Stabilny, Caspar Globalny oraz Caspar Obligacji mogą lokować większość aktywów w inne kategorie lokat niż papiery wartościowe lub instrumenty rynku pieniężnego, tj. w tytuły uczestnictwa lub instrumenty dłużne. Caspar TFI pobiera opłaty dystrybucyjne za nabycie jednostek uczestnictwa subfunduszy Caspar Parasolowy FIO, za zamiany pomiędzy nimi, a także za zarządzanie nimi. Wysokość poszczególnych opłat wskazana jest w Tabeli Opłat oraz ogłoszeniach o ewentualnych promocjach w opłatach. Przed podjęciem ostatecznych decyzji inwestycyjnych należy zapoznać się z Prospektem Informacyjnym Caspar Parasolowy FIO oraz z dokumentami Kluczowych Informacji dla Inwestorów.

Wszelkie dokumenty dotyczące Caspar Parasolowy FIO dostępne są na stronie internetowej Towarzystwa www.caspar.com.pl (w zakładce „Dokumenty/Fundusze inwestycyjne” znajdującej się u dołu strony), w siedzibie Towarzystwa lub u dystrybutorów.