Treść niniejszego komentarza ma wyłącznie cel marketingowy, nie stanowi umowy ani nie jest dokumentem informacyjnym wymaganym na mocy przepisów prawa, nie zawiera informacji wystarczających do podjęcia decyzji inwestycyjnej. Jest to informacja reklamowa. Przed podjęciem ostatecznych decyzji inwestycyjnych należy zapoznać się z Prospektem Informacyjnym oraz KIID.

Przegląd rynku:

Wzrostom nie ma końca

W lutym byliśmy świadkami wyraźnego wzrostu cen akcji, a główne amerykańskie indeksy NASDAQ i S&P 500 zanotowały kolejny udany miesiąc. Warto zauważyć, że indeks S&P 500 przekroczył barierę 5000 punktów po raz pierwszy w historii. Najważniejsze wydarzenia rynkowe w lutym 2024 r. to wzrosty na rynku akcji, nowe rekordy indeksów, inflacja i nastawienie banków centralnych.

Rysunek 1, źródło: https://www.reuters.com/markets/us/futures-ease-caution-prevails-ahead-inflation-data-2024-02-29/.

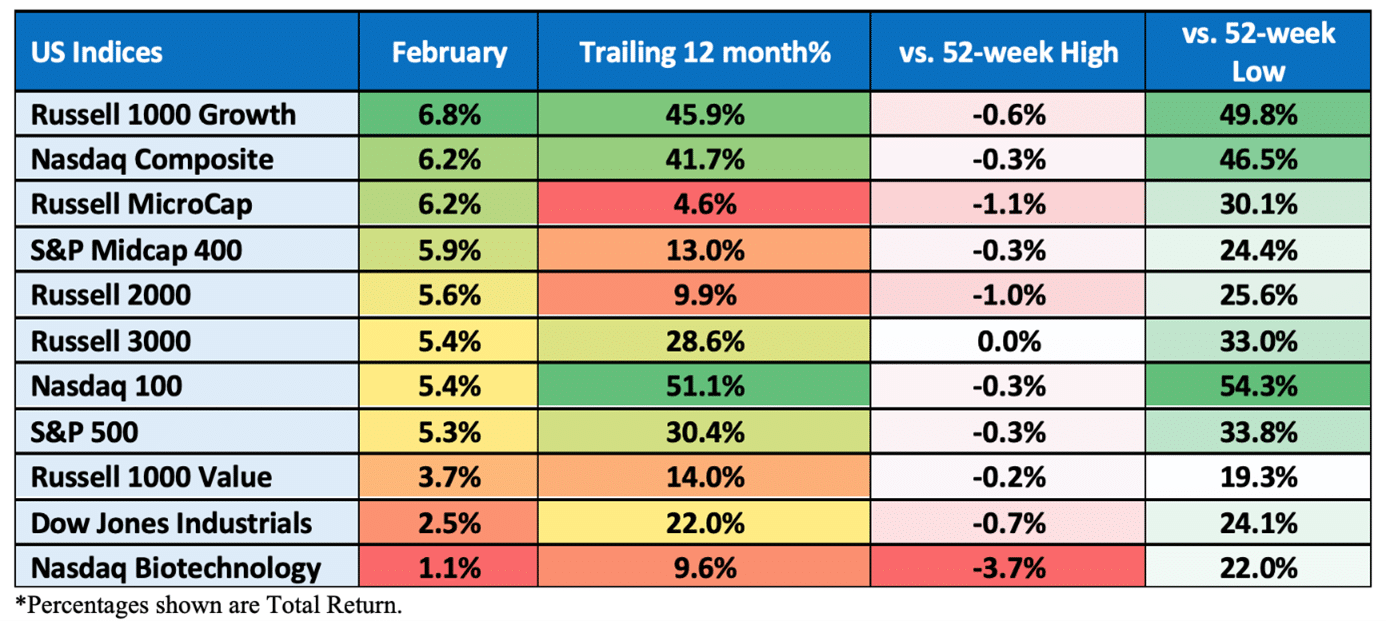

Rynek akcji w lutym odnotował znaczące wzrosty, także w ujęciu sektorowym. NASDAQ przodował w nich zyskując 6,2%. Russell 2000, jak i Russell 1000 odnotowały wzrosty o około 5,5%; a S&P 500 zyskał 5,3%. Indeks Dow Jones pozostał w tyle, ale mimo to wzrósł o 2,5%.

Rysunek 2, źródło: https://www.nasdaq.com/articles/february-2024-review-and-outlook.

Drugim ważnym wydarzeniem miesiąca była zmiana oczekiwań rynkowych na pierwszą obniżkę stóp procentowych – z marca 2024 r. na czerwiec 2024 r. W oświadczeniu FOMC opublikowanym 31 stycznia przekazano, że Fed będzie zależny od napływających danych makroekonomicznych. Stwierdzając też, że wszelkie korekty docelowego zakresu stopy będą poddane dokładnej ocenie napływających danych. Komitet nie spodziewa się, że właściwe będzie zmniejszenie zakresu docelowego stopy dopóki nie uzyska pewności, że inflacja będzie zmierzać w sposób trwały w kierunku 2%. Kontrakty terminowe na fundusze Fed wyceniają obecnie blisko 70% szans na obniżkę stóp procentowych w czerwcu i łącznie trzy obniżki o 25 punktów bazowych w 2024 r.

Europejskie spółki dotrzymują tempa Wspaniałej Siódemce za oceanem

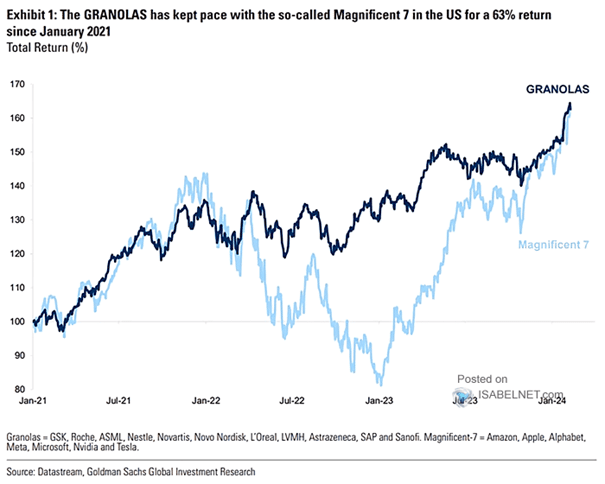

Na amerykańskiej giełdzie występuje Siedmiu Wspaniałych – spółki z branży technologicznej, które mają ogromny udział w kapitalizacji rynkowej indeksu S&P 500. Co też za tym idzie w ostatnich wzrostach indeksu. Natomiast Europa ma GRANOLAS: akronim Goldman Sachs Research oznaczający 11 największych europejskich spółek notowanych na giełdzie (Glaxosmithkline, Roche, ASML, Nestle, Novartis, Novo Nordisk, L’Oreal, LVMH, Astrazeneca, SAP i Sanofi). Przez ostatnie trzy lata GRANOLAS dotrzymywały kroku Siedmiu Wspaniałym, osiągając około 60% zwrotu od stycznia 2021 r.

Rysunek 3, źródło: https://www.isabelnet.com/stocks-granolas-vs-magnificence-seven/

Jednak różnica między amerykańskimi gigantami, a europejskimi jest taka, że w przypadku tych pierwszych reprezentują oni generalnie sektor technologiczny, a ich europejscy odpowiednicy reprezentują różne branże – jak technologiczna, farmaceutyczna czy dóbr konsumenckich i luksusowych. Odpowiadają one za mniej więcej połowę zysków indeksu Stoxx Europe 600, który w lutym także osiągnął swoje najwyższe poziomy w historii.

Rysunek 4, wykres STOXX Europe 600 Index, źródło: https://www.google.com/finance/quote/SXXP:INDEXSTOXX.

Inflacja, a obniżki stóp

Ostatnie dane o inflacji z pewnością rozwiały oczekiwania o obniżkach stóp przez Rezerwę Federalną USA w marcu. Preferowany przez Fed wskaźnik inflacji bazowej wzrósł w styczniu w najszybszym tempie od prawie roku. Wzrost ten podkreśla trudną drogę do całkowitego opanowania presji cenowej, szczególnie w kontekście mocnego rynku pracy i odpornego amerykańskiego konsumenta. Podkreśla to również często powtarzane stanowisko banku centralnego, że nie spieszy się on z obniżaniem stóp procentowych w obawie, że zbyt szybkie poluzowanie polityki może ponownie wywołać presję cenową. Podobna sytuacja panuje w innych krajach i regionach, w tym w Europie. Gdzie inflacja spadła w zeszłym miesiącu w mniejszym stopniu niż oczekiwano, a bankierzy również wskazywali na ostrożne podejście do obniżek stóp procentowych.

Rysunek 5, źródło: https://www.weforum.org/agenda/2024/01/what-to-expect-from-inflation-in-2024-imf-s-kristalina-georgieva/.

Jednak jeśli lutowe raporty o inflacji w dalszym ciągu będą pokazywać przyspieszanie wzrostu cen, to w połączeniu z bardziej pozytywnymi ostatnimi danymi makroekonomicznymi można wnioskować, że Fed może czekać dłużej z obniżką stóp procentowych. Może to nawet wzbudzić obawy, że urzędnicy banku centralnego będą musieli faktycznie zmienić kurs, a niewykluczone, że i podwyższyć stopy procentowe. Tego inwestorzy na chwilą obecną jednak nie oczekują.

Fundusze inwestycyjne Caspar TFI

Caspar Akcji Europejskich

Wynik funduszu w poprzednim miesiącu to +4,76% i był mocniejszy od wzrostu benchmarku – MSCI Europe Net Total Return Index – który wyniósł +1,37%. Dobry wynik funduszu zawdzięczmy alokacji w europejskie spółki sektora automotive (Renault czy koncern Stellantis), których kursy zanotowały mocniejsze odbicie po dobrych wynikach kluczowych firm, ale też w tyle nie pozostawał sektor dóbr. W sektor technologii informatycznych wkradł się entuzjazm wokół potencjału sztucznej inteligencji. Ten w dalszym ciągu napędza popyt, co wspierało kursy. Pozytywny wynik funduszu był również wspierany przez dobre zyski zarówno lokalnych, jak i globalnych firm technologicznych. Dane za luty pokazały, że inflacja w strefie euro (mierzona wskaźnikiem cen towarów i usług konsumenckich) spadła do 2,6% z 2,8% w styczniu.

Rysunek 6, źródło: https://tradingeconomics.com/euro-area/inflation-cpi.

Pojawiły się także oznaki poprawy aktywności gospodarczej. Wstępny indeks nastrojów menedżerów zakupów w strefie euro (PMI) wzrósł do 48,9 z 47,9 w styczniu.

Caspar Globalny

Wynik funduszu za poprzedni miesiąc wynosi +9,30%, i to był bardzo mocny wzrost względem benchmarku +3,38%. Podobnie jak w poprzednim miesiącu, na wyróżnienie zasługują spółki biotechnologiczne i te z sektora półprzewodników, gdzie dzięki udanej selekcji wzrosty kursów spółek powyżej 20% nie są zaskoczeniem (Krystal Biotech, Lexicon Pharaceuticals, Lattice Semiconductor Corp, AMD). Sektor energetyczny, choć stanowi filar funduszu, wzrósł w lutym lecz już bez takich spektakularnych zmian. Ropa i gaz naturalny spadały w pierwszej połowie miesiąca, lecz w drugiej zaczęły odrabiać straty.

Na przestrzeni lutego gaz na giełdzie w Stanach Zjednoczonych był najniżej notowany od „dołka Covidowego”. Ropa WTI zakończyła miesiąc nieznacznymi – blisko 3% – wzrostami. Z racji tego, że znaczna część aktywów funduszu (ok. 70%) jest ulokowana w dolarze amerykańskim, warto wspomnieć, że zmiana notowań dolara względem złotówki pozostawała neutralna. Kurs USD/PLN przez cały luty oscylował w okolicy 4 złotych, bez większych odchyleń.

Caspar Stabilny

Drugi miesiąc roku fundusz zakończył z wynikiem +2,58%. Benchmark w tym okresie wzrósł jednak słabiej, gdyż tylko o +1,21%. Wynik funduszu od początku roku wynosi +4,70% co stawia go w czołówce funduszy w swojej grupie porównawczej (według serwisu analizy.pl). Choć rentowności amerykańskich obligacji rosły w lutym powodując nieznaczne spadki cen instrumentów dłużnych, to część akcyjna spowodowała wzrost wartości funduszu w lutym.

W części akcyjnej warto wyróżnić spółki z sektora biotechnologicznego i energetycznego (Kosmos Energy) jak i związane z energią atomową (BWX Technologies), które pod koniec miesiąca opublikowały bardzo dobre wyniki, co szybko znalazło odzwierciedlenie w notowaniach. Podobnie jak w funduszu Caspar Globalny, blisko 70% wartości funduszu jest alokowane w USD, lecz zmiana notowań kursu waluty na przestrzeni miesiąca nie miała istotnego znaczenia dla wyceny jednostek uczestnictwa.

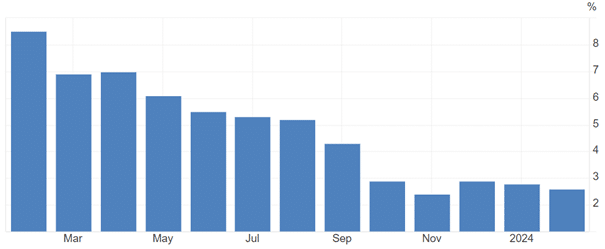

Caspar Obligacji

W lutym fundusz obligacji zyskał +0,70%. Benchmark natomiast spadł i na przestrzeni miesiąca odnotował wynik -0,24%. Fundusz w okresie ostatnich 12 miesięcy osiągnął wynik +8,88%. Podobnie jak w styczniu, na lutowym posiedzeniu RPP nie podjęto decyzji o obniżce stóp procentowych w Polsce. Choć zauważono trendy dezinflacyjne w gospodarkach ościennych, to trwały i przewidywalny spadek inflacji nie jest pewny.

Rysunek 7, źródło: https://nbp.pl/wp-content/uploads/2024/02/Komunikat-RPP-luty-2024.pdf.

Wydaje się, że po obniżkach o 100 punktów bazowych z drugiej połowy 2023 roku RPP wpisuje się obecnie w narrację głównych bankierów centralnych, którzy chcą mieć pewność co do trwałego spadku inflacji, by nie zacząć obniżać stóp przedwcześnie. Fundusz Caspar Obligacji inwestuje w obligacje o zmiennym oprocentowaniu, a co za tym idzie cechuje się niską zmiennością. Pozbawiony jest też ryzyka kursowego, gdyż wszystkie środki są ulokowane na rodzimym rynku, w polskim złotym.

Nota Prawna – Niniejszy dokument został sporządzony przez Caspar Towarzystwo Funduszy Inwestycyjnych S.A

Przedstawione powyżej informacje stanowią informację reklamową, mają charakter informacyjny, nie stanowią umowy ani nie są dokumentem informacyjnym wymaganym na mocy przepisów prawa. Nie są ofertą w rozumieniu ustawy z dnia 23 kwietnia 1964 r. – Kodeksu Cywilnego. Zawarte w niniejszym dokumencie informacje nie stanowią usługi doradztwa finansowego, prawnego i podatkowego oraz nie należy ich traktować jako rekomendacji dotyczących instrumentów finansowych. Caspar TFI informuje, że z każdą inwestycją wiąże się ryzyko. Fundusze nie gwarantują realizacji założonego celu inwestycyjnego, ani uzyskania określonego wyniku inwestycyjnego.

Prezentowane wyniki funduszu inwestycyjnego zarządzanego przez Caspar TFI są oparte o dane historyczne i nie stanowią gwarancji osiągnięcia identycznych wyników w przyszłości. Należy liczyć się z możliwością częściowej utraty wpłaconych środków. Indywidualna stopa zwrotu uczestnika nie jest tożsama z wynikiem inwestycyjnym funduszu i jest uzależniona od dnia zbycia i odkupienia jednostek uczestnictwa oraz od poziomu pobranych opłat. Opodatkowanie dochodów z inwestycji w fundusze zależy od indywidualnej sytuacji każdego uczestnika i może ulec zmianie w przyszłości.

Inwestycja w Caspar Parasolowy FIO dotyczy nabycia jednostek uczestnictwa funduszu, a nie określonych aktywów bazowych będących własnością funduszu.

Korzyściom wynikającym z inwestowania środków w jednostki uczestnictwa towarzyszą również ryzyka, takie jak: ryzyko nieosiągnięcia oczekiwanego zwrotu z inwestycji, wystąpienia okoliczności, na które uczestnik funduszu nie ma wpływu np. zmiany polityki inwestycyjnej czy połączenia lub likwidacji subfunduszu, a także ryzyko związane ze zmianami regulacji prawnych. Wśród ryzyk związanych z inwestowaniem należy zwrócić szczególną uwagę na ryzyka dotyczące polityki inwestycyjnej, w tym: rynkowe, walutowe, stóp procentowych, kredytowe, koncentracji, jak również rozliczenia oraz płynności lokat. Wszystkie subfundusze wchodzące w skład Caspar Parasolowy FIO cechują się dużą zmiennością ze względu na skład portfela inwestycyjnego. Żaden z subfunduszy nie odzwierciedla składu indeksu papierów wartościowych.

Subfundusze Caspar Stabilny, Caspar Globalny oraz Caspar Obligacji mogą lokować większość aktywów w inne kategorie lokat niż papiery wartościowe lub instrumenty rynku pieniężnego, tj. w tytuły uczestnictwa lub instrumenty dłużne. Caspar TFI pobiera opłaty dystrybucyjne za nabycie jednostek uczestnictwa subfunduszy Caspar Parasolowy FIO, za zamiany pomiędzy nimi, a także za zarządzanie nimi. Wysokość poszczególnych opłat wskazana jest w Tabeli Opłat oraz ogłoszeniach o ewentualnych promocjach w opłatach. Przed podjęciem ostatecznych decyzji inwestycyjnych należy zapoznać się z Prospektem Informacyjnym Caspar Parasolowy FIO oraz z dokumentami Kluczowych Informacji dla Inwestorów.

Wszelkie dokumenty dotyczące Caspar Parasolowy FIO dostępne są na stronie internetowej Towarzystwa www.caspar.com.pl (w zakładce „Dokumenty/Fundusze inwestycyjne” znajdującej się u dołu strony), w siedzibie Towarzystwa lub u dystrybutorów.